金融的本质在于风险,防范金融风险最终要靠好的风险管理,而风险管理能力是当前消费金融业务发展面临的最大挑战。影响风险的因素众多且变化多端,比如信用风险,外部环境、财务状况、工作状况、还款意愿、履约能力等都会影响到信用风险。

那么在这种变化多端的情况下,怎样去做好风险管理?融慧金科CEO王劲认为,最基本的就是要去了解消费信贷风险管理的原则,让这些原则来指导我们更好地搭建风险管理体系和开展相应的风险管理工作,这样的话就会做到“以不变应对万变”。

结合二十多年国内外消费信贷风险管理的专业理念和实践经验,王劲总结出了信贷风险管理的六大原则:平衡风险与回报、计划在前、利用概率去管理、开发使用管理信息、兼顾宏观和微观、明确风险管理责任。

在王劲看来,金融的本质就是经营风险,大家首先要学会接受风险,接受业务会产生损失的现实。有很多从业者认为,某金融机构不良率低就代表其业务做得好,实则不然,如果一个机构把实现风险最小化作为目标,那么它的业务就会受到影响,可能会失去很多业务机会,输给竞争对手,所以更好的解决方法就是在风险损失和最佳利润之间找到一个平衡点。

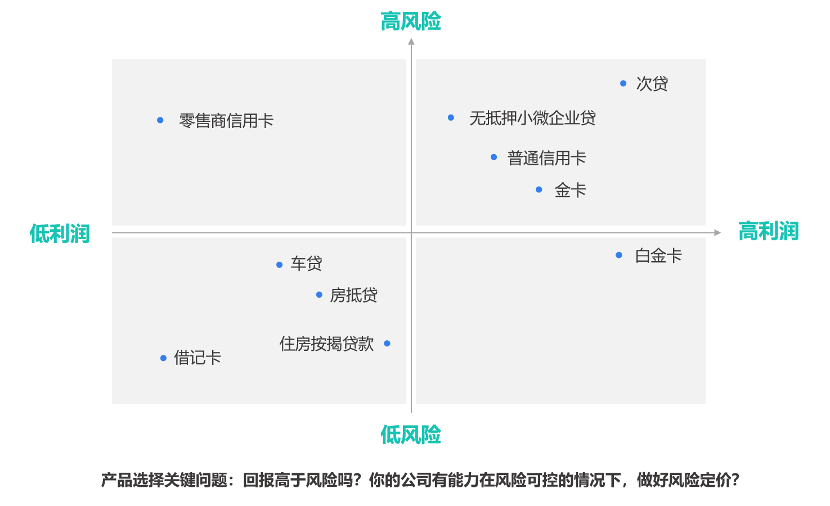

按产品的风险回报分布图

从上面这张图可以看出,风险和利润的关系是正向的。大部分金融机构都会有很多产品,且这些产品有着不同的风险特征,以及不同的回报特征,决策者利用这样的产品体系,根据产品特征去定制不同的策略就可以很好地做到业务风险的控制和业务利润的增长。

王劲指出,这些产品分布的有效性是有限的,它们是在经济平稳环境下的分布,如果发生大环境的改变或遇到严重经济危机时,这个关系就会失效,因此我们要做好产品的组合管理。如果组合管理做得不好,遇到宏观经济形势的变化时,金融机构可能发生重大金融风险,从而产生巨大损失。所以,充分掌握平衡风险与回报的原则理念,是做好信贷风险管理的核心思想之一。

如果对这些信贷风险管理原则问题都有了明晰的认知,那么,金融机构必能搭建好风险管理体系,做到最大限度上减少风险到来时的损失。

此外,金融风险表现具有滞后性和不确定性,如何根据自身能力和市场状况做好中长期的计划?从业务角度和风险管理角度分别都要计划什么?

对于大量的小额贷款客户,如何充分科学地利用数据、计量模型来做好风险管理决策?利用好概率去管理消费信贷业务需要具备哪三个必要条件?

在风险管理体系建设当中,为什么要使用管理信息系统(MIS)来辅助决策?一个信息管理系统需要包含哪些MIS?怎么从MIS报告中发现问题并及时解决问题?

如何从微观和宏观两个方面去做好风险管理?需要考虑哪些问题?事实上,风险管理并不只是风险管理部门的事情,那么风险管理的职责应该如何分配?

更多满满的专业、价值干货,就在本期《消费信贷风险管理六大原则》课程里——融慧金科CEO王劲基于专业的风险管理理念及美国运通17年的风险管理实战经验,总结提炼出信贷风控的六大原则,希望对银行、消金等持牌金融机构自主风控体系的建设有所帮助。

课程链接:https://class.fintell.com.cn/detail/v_62f5f32ee4b0c9426486b04f/3

课程大纲:

➤原则一:平衡风险与回报

l 做不做风险高的产品

l 产品选择关键问题

➤原则二:计划在前

l 需要计划什么

l 围绕业务角度和风险管理角度的深度分析

➤原则三:利用概率去管理

l 为什么要利用概率

l 用好概率的必要条件

➤原则四:开发使用管理信息

l 完整信息管理体系需要包括哪些MIS

l 如何运用管理信息系统(MIS)解决实际问题

➤原则五:兼顾宏观和微观

l 忽视宏观的风险危害

l 宏观和微观风险管理分别需要注意什么

➤原则六:明确风险管理责任

l 各类风险管理职责应如何分配

l 如何建立防范风险的“三道防线”

面向人群:

本门课程涵盖金融机构从业人员需要掌握的信贷风险管理原则知识点,适用机构各部门各岗位人员学习,全面提升自身风险管理知识储备。